海外に1年以上の予定で長期出張する場合の源泉税について

海外に子会社などがあり、長期出張する方も多いと思います。

その際の給与に係る源泉所得税について解説します。

非居住者となるタイミング

海外への出張や出向などで、その期間が1年以上の予定で出国した人は出国の翌日から『非居住者』という扱いになります。

当然、1年未満で帰国が予定される場合は、居住者という扱いで、日本国内で働いている他の従業員と同じ処理となります。

出国時は1年以上の予定で海外勤務するはずだったが(当初は非居住者だったが)、途中で1年未満に変更になった場合は、その変更になった日以後は居住者となり、遡って出国時から居住者となることはありません。

源泉所得税について

原則、非居住者の国外勤務分の給与については、日本の所得税は非課税です。それがたとえ国内支払であっても非課税となります。

それに対して、非居住者の国内勤務分の給与について、20.42%が源泉徴収されて課税が完結します。この20.42%は源泉分離課税とされ、確定申告を行うことは出来ません。

非居住者はその赴任国での給与と日本の給与を合わせて確定申告を行うことになり、日本での源泉税は、当該国の外国税額控除で二重課税を排除します。

それでは、以下で具体的なパターンを見ていきましょう。

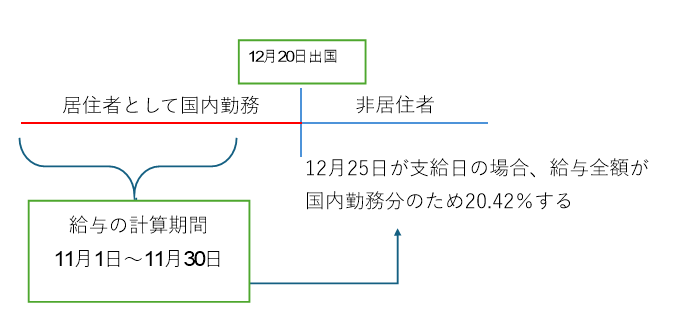

従業員が給与の締め日後に出国するパターン

上記の場合、非居住者中に支給された国内勤務分の給与のため、その全額について20.42%の源泉徴収が必要になります。

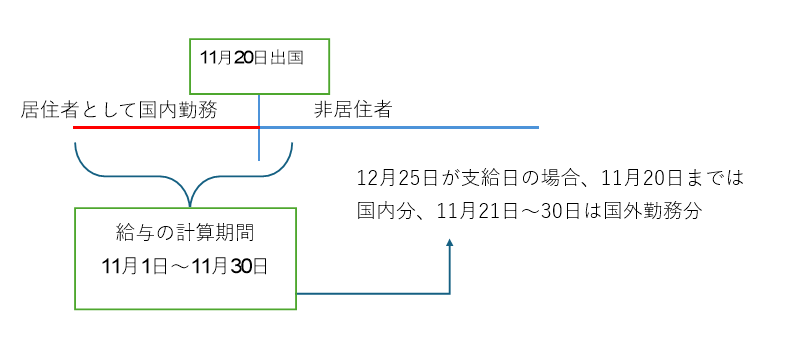

従業員が給与締め日前に出国するパターン

この場合、国内勤務分と国外勤務分が含まれることから、原則的には、国内分(11月1日~20日分)は20.42%の源泉徴収が必要です。

ただ給与の計算期間が1カ月以下であるものについては、その全額を国外勤務分として取り扱う特例があり、結果その全額について源泉徴収が不要となります。

賞与の場合

賞与の算定期間中に非居住者となった場合は、賞与支給額のうち国内勤務期間分については20.42%の源泉徴収が必要になります。

留意点

1年以上国外に出向予定で非居住者扱いの人が、その出向期間中に日本本社で短期間勤務した場合は、その部分については非居住者の国内源泉所得として課税される可能性もあります。

また社会保険料などは引き続き会社が従業員にかわり支払っている場合は、従業員への経済的利益となります。その部分についても非居住者の国内源泉所得として課税されるリスクもあります。

役員の場合

役員については、上記の従業員と異なります。

内国法人の役員として国外で勤務した場合には、その給与は、日本国内で生じたものとして、支払を受ける際に20.42%の税率で源泉徴収されます。つまり日本法人の役員は海外で勤務していても常に20.42%の源泉徴収が必要となります。

ただし、役員であっても、その内国法人の使用人として常時海外において勤務を行う場合には、その勤務に対する給与について源泉徴収の必要はありません。

例えば、内国法人の取締役が海外支店の支店長など使用人として常時勤務している場合がこれに当たります。

まとめ

非居住者の扱いは非常にややこしいので慎重な判断が必要となります。また一時帰国などされた際の給与等などに課税が必要だと普通は気づかないと思います。海外勤務者が多い会社様の源泉税の税務調査では、真っ先に狙われる個所だと思いますので、ご留意ください。